ママコアラ

ママコアラこんにちは!

ファンダでもなく、テクニカルでもなく、逆張りできたらなんでもOKのママコアラです!

私の投資スタイルを悪く言うと、「不人気株を底値で掴んで、その株が注目され暴騰するのを夢見てアホールドする」という、時間を無駄にしたものなのですが、

今更ですが、やっと「エントリーから利がのるまでの期間を短くしないと稼げない」と気づき、テクニカルを勉強することにしました!

テクニカル分析の種類

こちらを参考にさせていただいています☟

トレンド分析

市場の全体的な方向性を見極めることを目的にした手法。

移動平均線、一目均衡表、ボリンジャーバンド、MACD、など

オシレーター分析

現在のトレンドの強さや、過熱感の大きさ(買われすぎ、売られすぎ)を活用する手法。

RSI、ストキャスティクス、移動平均線乖離率、など

フォーメーション分析

過去に登場したチャートの形状・パターンに焦点を当てた分析方法。過去のパターンを覚えておくと、同じパターンに出会ったときに、今後の値動きを予想するのに役立つ。

ダブルボトム&ダブルトップ、ヘッドアンドショルダーズ、三角保ち合い、ソーサートップ&ソーサーボトム

ローソク足分析

ローソク足とは、一定期間の相場の4つの株価(始値、高値、安値、終値)を用いて一本の棒状の足で表現したもの。

その一定期間が1日なら日足、1週間なら週足、1か月なら月足となる。

その他

フィボナッチ、ボラティリティ、出来高

私が使う指標とその使い方!

私は基本的には、行動科学とマクロ、ファンダメンタルを重視しています。

テクニカルは「買いタイミングを計るためだけ」に使いたいので、できるだけ簡単なものを用います。

テクニカルを使う目的は、エントリーから利がのるまでの期間を短くするためなのです。

私が使う指標は、

移動平均線、トレンドライン、ローソク足、RSI、ボラティリティ、出来高、サイコロジカルラインです。

- 移動平均線(黄色:短期線、赤:中期線、緑:長期線)

- トレンドライン(次項参照)

- 価格帯別出来高(左から伸びている黄色い横棒)

- ローソク足(緑と赤の長短縦線)

- 出来高(下にある黄色い縦棒)

- RSI(一番下の赤い線)

- サイコロジカルライン(下記表示なし)

SBI証券アプリ

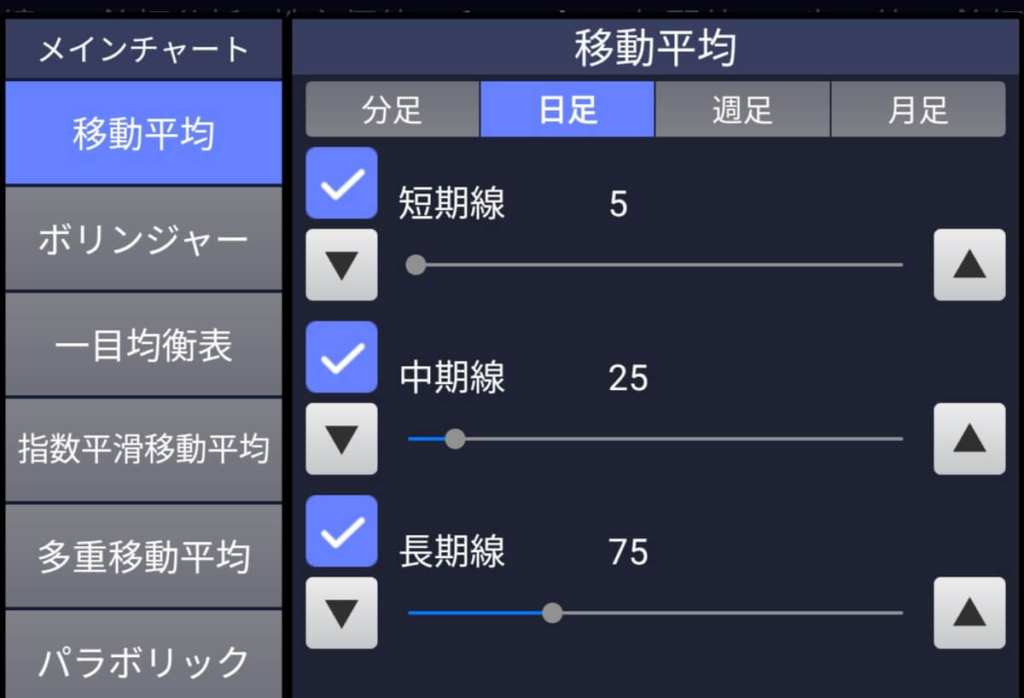

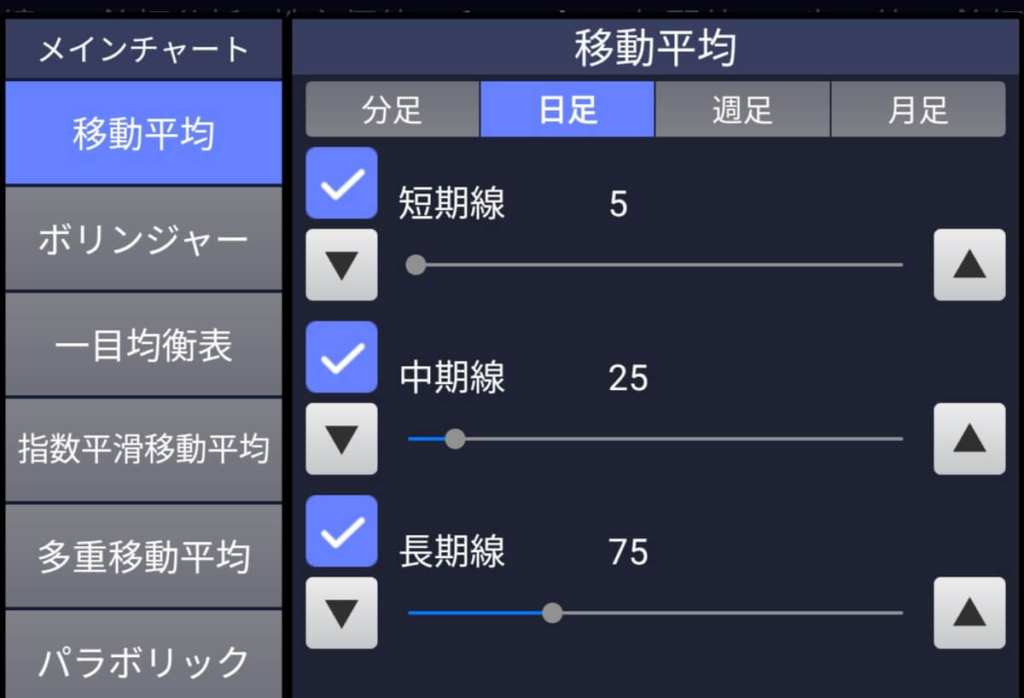

移動平均線

私は逆張り投資家なので、下落した銘柄が反転するのを狙うのですが、

長期下落トレンドの銘柄に入るのは、まさに「落ちるナイフを素手で掴む」というやつです!!

逆張り投資と言えど、

トレンドに順張り、材料に逆張りが基本です!

そこで、週足、月足が上昇トレンドかどうかは必ずチェックします!

簡単に言うと、週足、月足の移動平均線が右肩あがりになっているかどうかをざっとみるのです。

「長期上昇トレンドにある、決算や悪材料での売られすぎているもの」を狙います!

(一般的な移動平均線の設定)

日足:5日、25日、75日、100日、200日

週足:9週、13週、26週、52週

月足:6カ月、12カ月、24カ月、60カ月

日足は短期・中期トレンド、週足は中期・長期トレンド、月足は長期トレンドを読むのに利用されます。

私は、日足は5日、25日、75日、週足は13週、26週、52週、月足は12カ月、24カ月、120カ月の設定にしています。

上昇転換のサインをキャッチするために、移動平均線と株価の位置を利用します。

上昇転換のサイン

- 株価が13週移動平均線を上回る

- 13週移動平均線が上向きに転じる

- 株価が26週移動平均線を上回る

- 26週移動平均線が上向きに転じる

※「株式投資の学校」参照

週足の短期線、中期線を見ればいいのです!

こちらの本を参考にしました☟

業績のいい不人気株で、株価がヨコヨコに動いているものを狙うのですが、少しでもはやくプラテン(評価益がでること)させたいので、上昇転換サインは必ず確認!

ちなみに、移動平均線で一番有名?なゴールデンクロス、デッドクロスは参考にしません。使い古されているためか、サインを見てから動いても遅いと感じています。

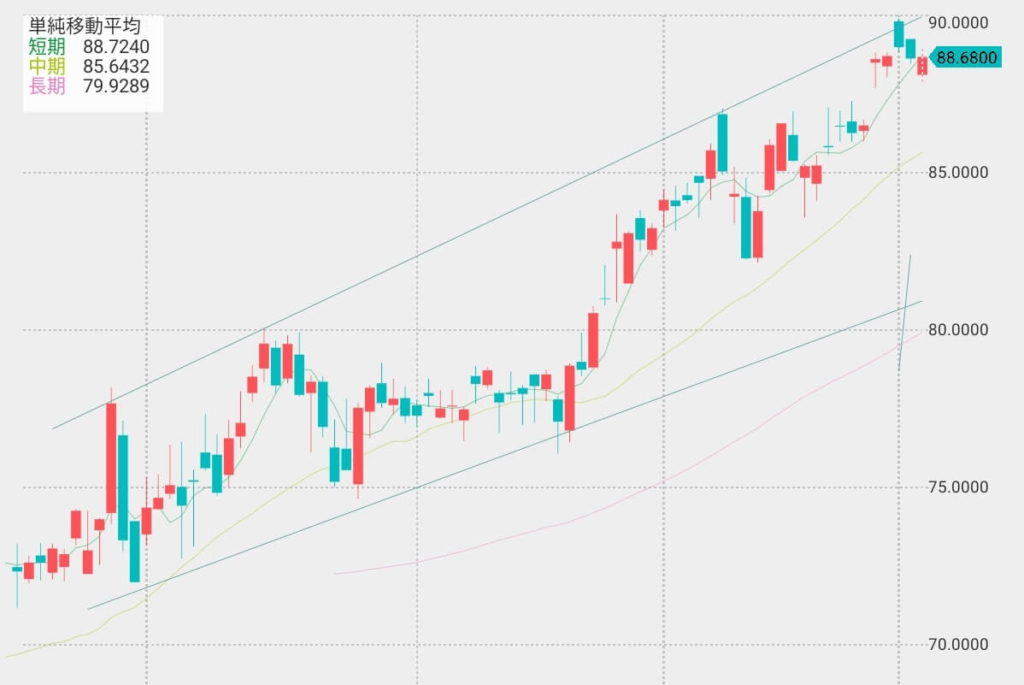

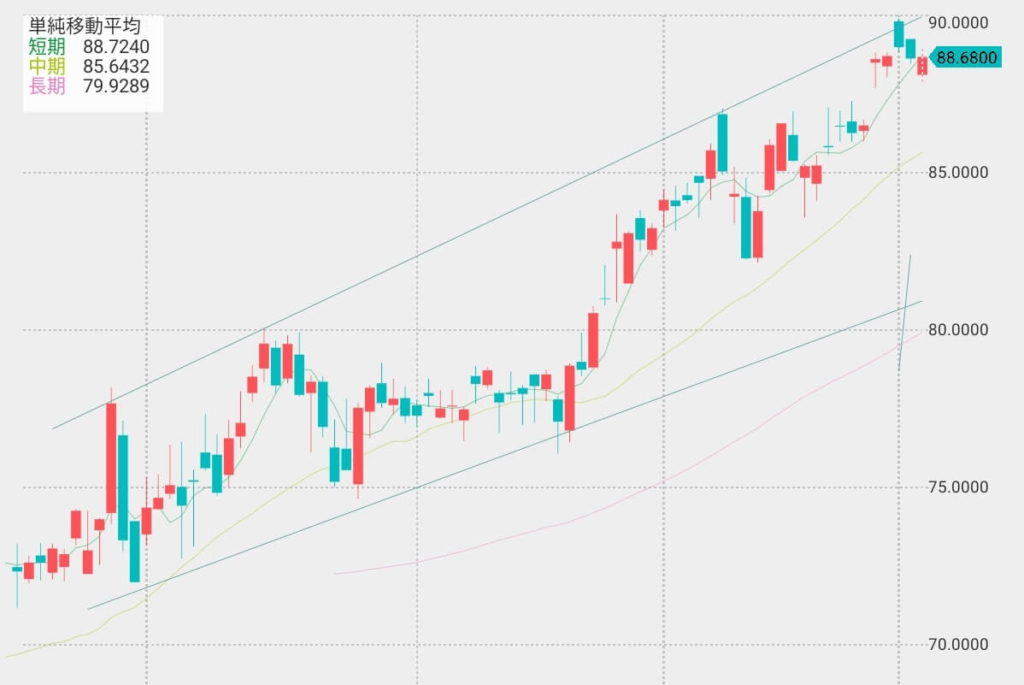

トレンドライン

現在のトレンドが、上昇なのか、下落なのか、横ばいなのかを知るためにトレンドラインを確認します。

トレンドラインとは、相場の流れを把握するために、ローソク足の高値どうし、または安値どうしを結んだ線のこと。

※ローソク足は下記に説明あり

こちらも移動平均線と同様にざざざっと右肩上がりかどうかを確認します。

高値をつないだものを抵抗線、安値をつないだものを支持線と言って、今後の株価を予想するために利用できます。たとえば、抵抗線で株価は下に跳ね返されるだろう、支持線より下に株価は下がりにくいだろうといった具合です。

私はトレンド転換したからといって損切りはしません!損切りルールは別です。

上昇トレンドにあることの確認と、支持線近くでエントリーしようかな?といった具合にトレンドラインを使います。

楽天証券アプリ☟

ローソク足

ローソク足チャートは、一番有名といっても過言じゃないテクニカル指標の一つです。

日足のローソク足なら、その日の始値、終値、高値、安値が一目でわかるようになっています。ひげ部分と実体部分の割合や長さで、強気なのか、弱気なのかを予想します。

詳しく知りたい方は、岡三証券のこちらがわかりやすいです。

ローソク足から強気サインがないか(陽線坊主、大陽線)、底値が固いか(長い下ひげ)を確認し、エントリーポイントを計ります!

ローソク足もざざざっとみる程度です。

RSI(相対力指数)

投資には行動科学が強く影響すると考えているので、その銘柄が「現在買われすぎなのか?売られすぎなのか?」は私にとって大事な情報です。

群集を出し抜きたいので、RSIを使い、銘柄の過熱感は必ずチェックします!

RSI:ある一定期間内の相場の動きが、相対的に「買われすぎ」か「売られすぎ」を判断する指標。

RSIの期間も設定できるようですが、私は証券会社の設定のままでやっています(14日、14週)。

だから、買われすぎているものは買わないし、売られすぎているものは業績を見直して、エントリーできるかチェックします。

RSIの目安は、70%~80%を超えると買われすぎ、20%~30%を割り込むと売られすぎとなります。

トレンドが強い場合、80%を超えてもどんどん株価があがったり、20%を割り込んでもどんどん株価が下がることがあります。いわゆる「ダマシ」です。

RSIのダマシはわりと頻繁に起こります。

なので参考程度にしています。

「買ってる投資家はみんな知っている チャート分析」の著者 福島 理さんは、RSIの弱点を補うのにはMACD(マックディー)の併用をお勧めされていました。

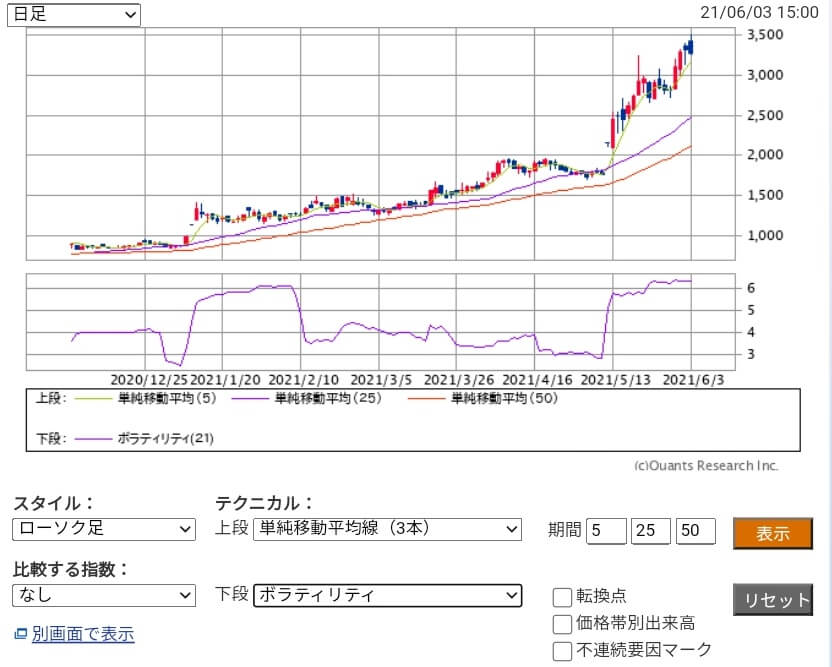

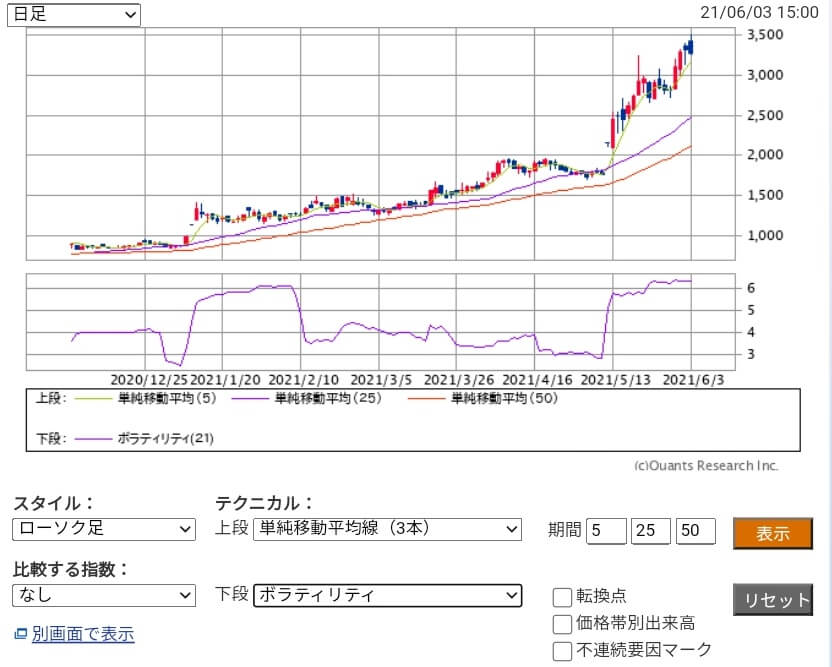

ボラティリティ

注目されず、株価がヨコヨコな状態のときは、エネルギーが溜まっていると考えています。

元証券ディーラーで「超実践 株式投資のプロ技」の著者 高野譲さんによると、「値幅の狭いレンジ相場(株価ヨコヨコ)は嵐の前の静けさ」だそうです。レンジブレイク、保ち合いの上放れと呼ばれて、チャンスだそうです。

レンジの期間が長く、レンジ幅は狭いことが条件だそうで、

長期トレードなら、レンジの期間は2年以上、レンジ幅は20%以下が目安とのことです。

レンジ=(1-安値/高値)×100

何かのきっかけで(好決算、好材料)レンジから上放れするためには、「業績がいい」というのは必須!

レンジ幅が狭いということはボラティリティが低いと同じ事なので、私はボラティリティをチェックします。

トレンド相場(上昇、下落)だとボラティリティは高くなり、レンジ相場だとボラティリティは低くなるのが基本です。

なので、

ボラティリティの低いものを狙います!

ボラティリティが低いまま株価が上昇したものは、売りをこなしながらトレンド形成しているので、力強い!

ボラティリティが低いうちに買って、高くなったら売却する。

また、ボラティリティが下がっているのに、株価が上昇している時も買いサインだそうです。

反対にボラティリティが高いまま上昇した株は、もとの株価に反落すると言われているそうです。

この本を参考にしました☟

SBI証券のPC版でチャート下に表示できます☟

個人投資家のみきまるさんは「ボラティリティの高い銘柄は、一時的にはとても素晴らしいパフォーマンスを示すが、長い目で見ると、ボラティリティの低い銘柄は高い銘柄よりパフォーマンスがいい」と名著より考察されています⇒こちら

出来高

出来高とは、売買高ともいい、その株が売買された取引量を表します。

出来高は極めようと思うと奥深う、難しそうなので、私が出来高でみるのは、その銘柄の人気具合です。

出来高が少ない=あまり取引されていない、つまり人気がない状態なのです。どんなに業績のいい銘柄でも、人気のテーマから外れたり、季節的要因だったり、他に注目の銘柄があるからといったような理由で、出来高は減り、不人気化します。

逆張りの私はそこを狙います!

出来高は不人気株探しのためにチェック!底値圏でレンジにある出来高の少ない株を探すのです。

そういう株が、出来高を伴いながらジワジワ上昇してくると最高‼

もう一つ出来高でみるのが、価格帯別出来高です。

他の人が「どのあたりの株価で買っているか?」という情報はとても重要。株は心理戦!他の人のメンタルを読むためにも、含み益の人が多いのか?含み損の人が多いのか?を把握して、戦略をたてます。

含み損の人が多いと上値は重くなり、含み益の人が多いと下値が支持されやすい。

こちら☟はABホテルの日足チャートです。

ワクチン接種がすすみ、アフターコロナ銘柄として注目され始めたのがわかります。急に出来高(黄色い縦の棒グラフ)が増えています。

しかし、他のアフターコロナ銘柄が急騰する中、なかなかABホテルはあがりません。

チャートを月足にしてみると…?

価格帯別出来高(横に伸びる黄色い棒グラフ)を見ると、高値で掴んでいる人が多いことがわかります。

ABホテルの場合、高値で掴んでいるホルダーさんがすぐに売却するとは思えませんが(すでに含み損に長く耐えている方たちなので)、価格帯別出来高は、「利確がでやすい、損切りがでやすい」などを予測するのに役立ちます。

ただ、出来高が低い不人気株を買う時は、今後注目されるテーマや材料があるのか?が重要になります。万年不人気なだけだと、いくらお安くても永遠にあがりませんから…。

サイコロジカルライン

サイコロジカルとは、「心理的な」という意味です。

株価が何日も上がり続けていると、そろそろ下げるかも?と不安になったり、

反対にずっと下げ続けていると、そろそろ上がるだろう!と期待してしまいますよね。

そういう気持ちは誰しもが抱くもの!

そろそろ下がるかな?と思うと株は売られ、そろそろ上がるぞ!と思われると株は買われるので、

そういう人間の行動心理を利用した指標が、サイコロジカルラインなのです。

計算式は、

n日間の内上昇した日÷n×100

※一般的にnは12だそうです

考え方としては、12日間のうち8日上昇していると買われすぎ、12日間のうち8日下落していると売られすぎという判断になります。

つまり、75%で売り、25%で買いを考えるのですが、逆張り投資家としては、人と反対のことを考えないといけないので、75%で売りたい人が増えてるんじゃないか?25%で買いたい人が出てくるんじゃないか?と、画面の向こうの人の心理を妄想するためだけにサイコロジカルラインをチェックします。

こちらに詳しく載っています☟

まとめ

私は素人投資家で賢者でもないので、銘柄選定をする際はプロのアナリストや他の個人投資家さんの企業分析を参考にします。

そして、エントリーするタイミングをざざざっとテクニカルで計るのです。しかし、テクニカル技術にも自信はないので、マクロの動きや信用データをみながら自分なりに考えて投資しています。

広く浅くの知識しかないですが、株は心理戦なので、自分のメンタルコントロールさえしっかりすれば勝てると考えています。

心理戦で勝つためには?☟

最後までお読みいただきありがとうございました!

私の使っている証券アプリ☟