ママコアラ

ママコアラこんにちは!ママコアラです。

私の試行錯誤中の投資手法を紹介します!

投資スタイルの種類

株式投資にはいろいろな投資方法があります。有名なものとしては、

トレンドによる分類

①順張り投資:株価の上昇局面で買う投資方法。このスタイルは勝ち組投資家に多いらしい。

②逆張り投資:株価の下落局面で買う投資方法。日本人に多いとされています。

私は逆張り派です!

勝てない投資家だって言わないで‼

投資期間の分類

①スキャルピング:数秒から数分程度の極端に短い時間に、何度も売買を繰り返して利益を積み重ねる投資方法。

有名個人投資家テスタさんはスキャルピングで2桁億稼がれています(途中からは資金が大きくなったため長期投資もされています)。

②デイトレード:ポジション(持ち株)を翌日に持ち越さない投資方法。一日のうちに売買を完結する。

3桁億投資家のcisさんはデイトレ+スイングトレードが得意だそうです。

ここまでは兼業投資家には仕事との両立が厳しく、専業投資家に多い投資手法。

③スイングトレード:投資対象の株式銘柄を数日から数週間単位で売買する投資方法。

兼業投資家でうまく儲けている方はスイングトレード以上の期間で投資されている。

④中長期トレード:数か月から数年単位で売買する投資方法。

⑤超長期トレード:10年以上持ち続ける投資方法。

※期間の分類に関しては諸説あるので、私の定義が上記のものと思ってください。

私は中長期を目安に投資をしています。

もともとはスイングも狙いたいというスタンスでした。しかし、成長期待やカタリストによる暴騰期待で買うのに、地合いが悪いときにロスカットせざるを得なくなることに疑問を感じ、中期~長期での投資スタンスに変更しました。

企業の業績や財務に注目した分類

①バリュー株投資(割安株投資):現在の株価がその企業の利益水準や資産価値などから判断して割安にあると考えられる銘柄を買い付ける方法。

逆張り投資と混同されやすいが異なる投資方法である。

②グロース株投資(成長株投資):企業の成長性や将来性に着目し、業績の伸びが期待できる銘柄に投資する方法。

いろいろな先輩投資家の手法を学びながら、自分の投資スタイルを模索しています。

私の投資スタイル

今までの投資の失敗談

いろいろな本を読んだり、実際自分でトレードし、少しずつ自分ルールを確立していきました。

投資一年目からこれまでの失敗談はこちら☟

私の禁止ルール

信用取引・空売りをしない

兼業投資家のため、タイムリーに株価をみれないので、リスクは極力負わないことにしています。

「空売り」ができない悔しさはあります。「上げも下げも欲しいと欲張らない」を格言にしています。

空売り:株が値下がりすると思われる際に用いられる投資方法。

自分の手元にはない株式を、証券会社を通じて借り、それを売りに出す。そして、さらに値下がりをしてから買い戻し、利益を出す、というのがおもな仕組み。引用:トレタビ様

※信用取引や空売りはしませんが、2024年インバースを解禁しました!また仮想ショート(荻窪禅さんの造語)というやり方を取り入れました。

指値をしない

仕事の休憩時間(1時間)が、唯一私がザラ場を見て、株を売買できる時間です。

自分で気配値やチャート、地合いを感じながら成行で売買しています。

有名投資家のオニールは、「小さな株価の動きを気にすると(指値のこと)、タイミングを逃し、大きな流れについていけない」と著書で述べています。

指値注文は「〇〇円以下で買う」「〇〇円以上で売る」といった、指定の価格以下で買いたい場合や、指定の価格以上で売りたい場合の注文方法。

※損切りのための逆指値は使っています!

IPO投資、優待クロス

これは興味ある方も多いかと思います。

私は大きく稼ぎたいのでやりません!

そのために資金のフットワークを軽くするのが最重要なのです。

私の投資NGルールとその理由はこちら☟

私の買い方

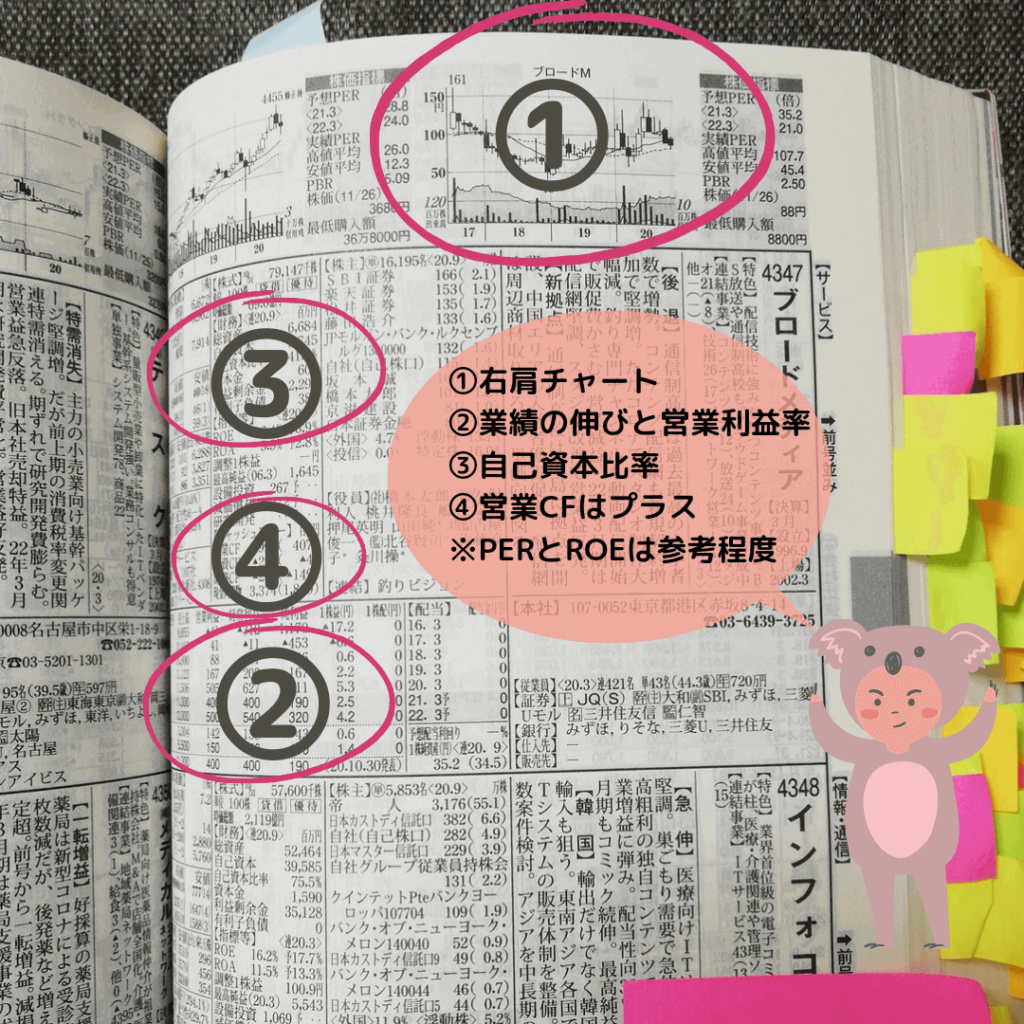

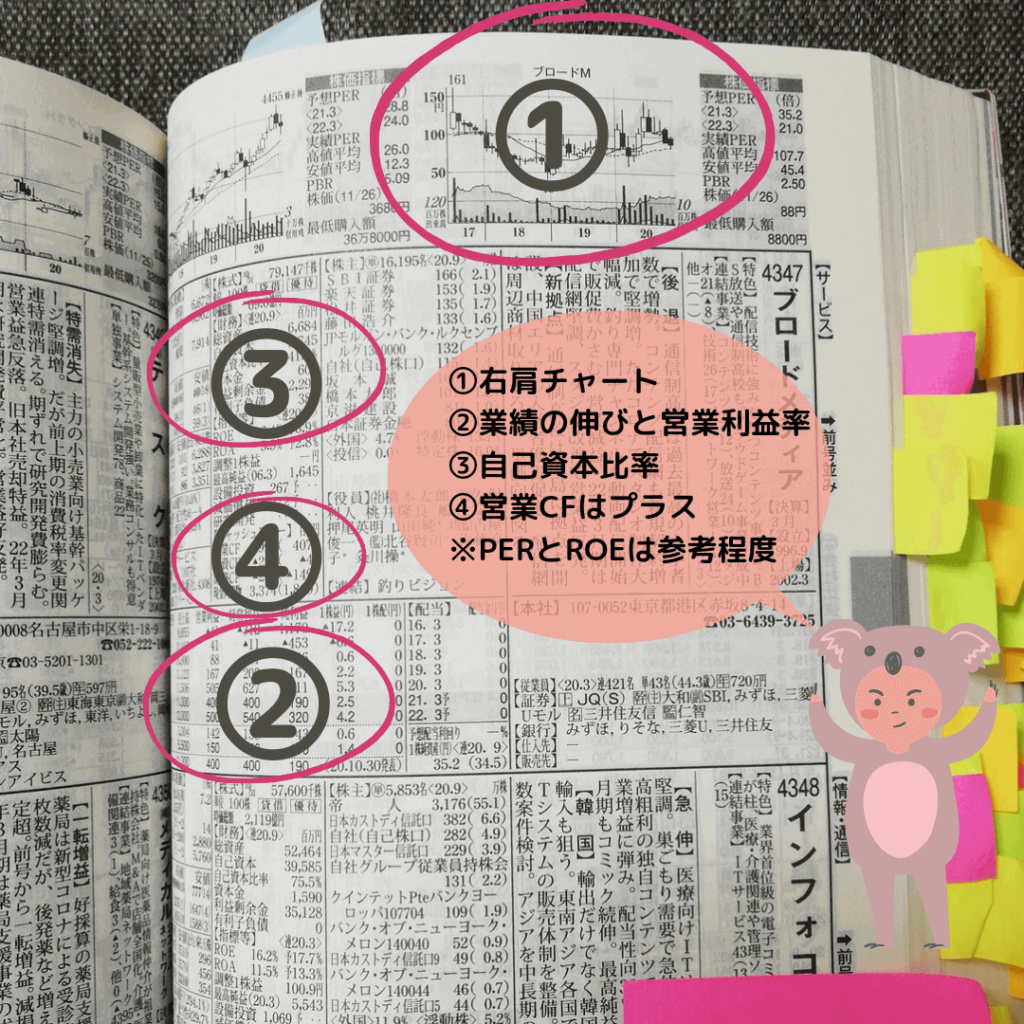

四季報から選ぶ

四季報は有名個人投資家の「はっしゃんさん」に教えていただいた、チャートが右肩上がりになっている銘柄の抽出から始めます。

①1巡目はチャートが右肩あがりかどうかだけを見ます。そして右肩上がりチャートの銘柄に付箋を貼ります。

ハイスピードで、とりあえず全ページの処理ができます!

②2巡目は付箋を貼ったものの中から、業績・財務の欄をみて選びます。

参考にしているのはこちらの本☟

著者の渡部 清二さんは、成長企業を見つける5つのポイントとして(テンバガーを目指す)

- 4年間で売上高が2倍

- 営業利益率が10%以上(売上高に対する営業利益の割合)

- 上場5年以内

- オーナー企業(社長が大株主)

- ストーリーづくり(なぜその企業がいいのか、その企業を選ぶ理由が自分で理解できていること)

をあげてらっしゃいます。

私はテンバガー(株価が10倍になる株)を目指す投資家ではないので、上記のポイントすべてを重視しているわけではありません。

しかし、投資資金が小さいので、成熟企業に投資しても大きく儲けられないため、かならず業績が伸びている企業を選ぶようにしています。

営業利益率10%前後、

営業利益の成長率が10%以上のものを選ぶ。

※逆張り投資をするには、ある程度の監視銘柄数が必要なので、実際にはこの基準より緩めにして銘柄を選んでいます。

そうすることで決算落ち(決算後の暴落)のエントリー機会が増えます。

企業が成長したことによる株価の値上がり益だけでなく、暴落から回復した分の利益もとりたい!

③選んだ銘柄は証券アプリの監視リストに登録し、暴落を待ちます。

国策から選ぶ

「国策に売りなし」という格言にしたがって国策銘柄は注目しています。

国には逆らわないのが吉!

だからインバースは買わない!

財務省、経産省、首相官邸のホームページをみて、キーワード探しをするのも楽しいですが、ワーママには時間がないので、ツイッターに教えてもらっています。

個人投資家の「たけぞう」さんの著書が参考になりました。

国がお金をつぎこめば、その業界周辺は盛り上がるに決まってます。

なら、ブームを先回りして、国策周辺の銘柄を分析したうえで購入すれば、儲けはおのずと付いてきます。

引用文献は下記参照

たけぞうさんの本はこちら☟

旬なテーマを大局に沿って買うのは苦手なので、

不人気化するまで待ちます!

国策となっている銘柄をテーマ別にリストアップしておき、暴落時、また別のテーマが脚光を浴びることで不人気となった時に購入する。

高配当銘柄、優待銘柄から選ぶ

欲しい優待や高配当銘柄は監視リストにいれておき、暴落時に購入します。

優待は必ず自社製品のもの!

(クオカードやカタログから選ぶ優待は、廃止のリスクが高い)

優待や高配当に安心し、ホールドし続け含み損に…といういうことは避けたいので、優待目的で購入したとしても、利食いを最優先に考えています。

いくら優待や配当が良くても、キャピタルゲインにはかなわない!

キャピタルゲイン:株価が上がったことによる利益。

欲しい銘柄をみつけてもすぐには買わない!いざというときにすぐ買いに向かえるようにリストアップしておく。暴落、不人気化を待つ!

私が狙う優待銘柄は長期保有特典が付いているもの!

詳しくはこちら☟

値下がり率ランキングで暴落を察知する

逆張り投資家なので、株価の下落を待ってから購入します。

そのため、毎日値下がり率ランキングはチェック!

自分の監視中の銘柄がランキングされていないか確認します。

決算後に暴落することが多いので、暴落を見つけたら決算短信をチェックし、それでも欲しいと思えたら買います。

成長株が好きなので、決算短信では売上高、営業利益の伸びを重要視しています。

また、数字ではなく説明資料も重視します。

会社が今回の決算をどう考えているか、これからの見通しをどう考えているのかを見ます。

我流のゆる~い決算の見方はこちら☟

各種指標を確認する

①直近12カ月高値から株価が50%下落していること

名著カウンターゲームを参考にしています。

「逆張り投資家」は大多数の投資家の見解が否定的になったときのみ株式を購入すべきである。

引用文献:カウンターゲーム パンローリング社 著者アンソニー・M・ガレア他

この本では、直近12カ月の高値から50%の株価下落での購入(半値下げ買いルール)を推奨しています。

50%下落というのはなかなか出会えないので、それに近いラインでの購入を目標にしています。

もちろん下落にはなんらかの悪材料がつきものなので、それを勘案しても買いだと思えるものを買います。

さらにこの本は、

- 株価収益率(PER)が12倍以下

- 株価フリー・キャッシュフロー倍率(PFCFR)が10倍以下

- 株価売上高倍率(PSR)が1.0倍以下

- 株価純資産倍率(PBR)が1.0倍以下

での購入を提唱してます。

しかし‼

私は成長株の逆張りが好きなので、

参考にするまでにとどめています。

参考にしているのはこちらの本☟

②割高かどうかを確認する

個人投資家のすぽさんの著書を参考にし、企業のPERから割高か割安か考えています。

PEGレシオをみることもありますが、基本的にすぽさん方式で考えています。

PEGレシオ:予想株価収益率(PER)を一株当たりの予想利益成長率で割って算出する。高い成長性を期待出来る新興企業はPERが高いことがネックですが、それが割高かどうかを判断する為に利用されます。PEGレシオが1倍以下なら割安、2倍以上なら割高と言われている。

| S クラス | PER 40 | 成長20%期待 |

| A クラス | PER 20 | 増収増益期待 |

| B クラス | PER 10 | 黒字、 成長横ばい期待 |

| C クラス | PER 5 | 減益、 赤字期待 株価ボトム |

上記の図に従って割高か割安かを判断しています。

Cクラスでも倒産がなく、暴落から株価の戻りが期待できるなら買います。

すぽさんはSクラスの銘柄を扱う投資家だと思いますが、

私は逆張りなので、SからCクラスすべてが対象です。

ただし暴落しているのが条件!

この本を参考にしています☟

③需給を確認

私は需給をみるのは苦手です。

なので、暴落を買うことで下落リスクをヘッジしています。

それでも株価を作るのは人間‼

株価は人の心理や需給によって決まるので、それを無視することはできません‼

なので、

- 信用倍率

- 信用残/売買高レシオ

- 空売りネットで機関投資家の動き

- RSI

- 騰落レシオ

このあたりを確認してから買っています。

信用倍率:信用取引の「買い方」と「売り方」のマーケットにおける取り組み状況を表す指標で、「信用買い残÷信用売り残」で計算される。値が1よりも大きければ、買い残が売り残よりも多いことを示し、逆に1よりも小さければ売り残の方が買い残よりも多いことを示す。買い残が多いと売り圧力が高まり株価は押さえられやすい。野村證券

信用残/売買高レシオ:(信用買い残 - 信用売り残)÷ 過去25営業日平均売買高

信用取引の買い残高(株数)から売り残高(株数)を引いたものを、一日の平均売買高で割ったもの。信用の残高を消化するのにどれぐらいのエネルギーが必要かを表す。

この数字が大きいと、信用の買い残が重く将来の売り圧力になる可能性が大きいことを示し、逆にマイナスになっている場合は、売り残が重く、将来の買い戻し圧力が大きい可能性を示す。SBI証券

RSI:買われすぎか、売られすぎかを判断するための指標として利用されている。数値は0~100で表され、一般的に70~80%以上で買われすぎ、20~30%以下で売られすぎと判断される。SMBC日興証券

騰落レシオ:市場の値上がり銘柄数と値下がり銘柄数の比率から、市場の過熱感を見る指標で、いわゆる買われすぎ、売られすぎを見るためのテクニカル指標。騰落レシオは100%が中立の状態で、100%を超えると値上がり銘柄のほうが多い状態を意味し、120%以上になると過熱気味、逆に、70%以下は底値ゾーンといわれるのが一般的。SMBC日興証券

私は中期的な市場の過熱感を知りたいので、「25日騰落レシオ」を重視しています。

株価は人が作るので、ツイッター楽観指数も買いタイミングをはかる面白い指標です!チャートなび→こちら

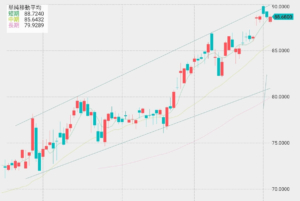

チャートを確認する

週足、月足がおおむね右肩あがりだったらOKとしています。

トレンドに順張り、材料に逆張りが基本です!

自己流テクニカル分析はこちら☟

ナンピン買いについて

ナンピンは多くの有名投資家が否定的な意見ですが、私はナンピンでうまくいったという経験も多々あり、ナンピンOKの立場でした。

しかし、「リバモアの株式投資術」を読んで、ナンピンの危険性を再認識しました。

ナンピンは1回までが基本!

ナンピン買い:取得単価を下げるために、自分が買った株価より、下がった時に買い増すこと。

事前に買いルールを決めておかないと、ついつい簡単にエントリーしてしまいます。

簡単に買った株に、のちのち悩まされることになる!

ナンピン含む、私の買いルールはこちら☟

私の売り方

買い理由から逸脱した時

買った理由から逸脱した場合というのは、

例)サマーストックを猛暑期待で買ったのに、秋に上がらないなら売る。株主優待目的で買った銘柄が、優待廃止となるなら売る。

というような場合です。

株価が50%上がれば売る(グロース株は除く)

名著カウンターゲームに従い株価50%高での売却が基本ですが、グロース株の場合は50%高では満足せず利を伸ばすためにホールドを継続します。

ただし、日々上下する株価に耐えてホールドし続け、利を伸ばしていくのはかなりの精神力を要します。

そのため恩株投資法も取り入れています。

恩株投資法:株価が2倍になったら半分を売る。残りの半分が紙きれになっても損はしない。

恩株投資についてはこちら☟

購入から3年経過したら売る(グロース株は除く)

私は、暴落で購入する逆張り投資家なので、基本的に持ち株は暴落した株です。

暴落したということはなんらかの悪材料があるのですが、人々が悪材料を忘れるのに2~3年かかるというデータがあるそうです。

したがって、3年以上たっても株価が上がらないということは、上昇の見込みが薄いということです。

参考文献:カウンターゲーム

損切り売りの場合

損切りが大事だということはすごくわかっています。

「損切りしたのに株価が回復した」という記憶が頭にあり、どうしても損切りを避けてしまいます。

だからこそ私はしっかり下がったものを買うようにし、損切りの機会を減らしています(暴落買い)。

損切りするときは、私のバイブル「カウンターゲーム」に従い、株価が買値より25%下げたら損切りすることにしています。

ただし、暴落買いをしていると、あまりこの水準には株価が落ちません。

私の損切りルールについては詳しくこちらに書いています☟

私の売りルールは、詳しくこちらに書いています☟

株価の変動には地合いが影響する

いくら業績がいい会社でも、テクニカル的に買いサインがでている銘柄でも、実際の株価の変動は相場の地合いにかなり左右されます。

つまり実態経済や政治について、経済ニュースで把握しながら取引していく必要があります。

マクロ経済の把握は、企業分析よりも重要だと考えています!

マクロ経済とは、政府、企業、家計を一括りにした、経済社会全体の動きのことです。

地合い:ある銘柄や株式市場全体、相場の状態(値動き)のこと。 取引が活発に行われていて、株価が上昇する傾向にあると「地合いが良い」といい、反対に、取引量が少なく、株価が下落傾向にあると「地合いが悪い」という言い方をします。

今がどんな相場なのかを知るには、こちらの本が参考になりました☟

マクロは難しい!こちらの本が読みやすかったです☟

暴落の予兆を金利から読み取る!

暴落の予兆をはやく察知して、売り逃げたいのため金利動向をチェックしています。

具体的な金利フォローの仕方はこちら☟

株価は人が作る!メンタルコントロールが大切!

相場で素人がプロに勝つには、メンタルコントロールしかない!

人間の脳のくせを知り、勝負に勝つ!

記事はこちら☟

相場に疲れたり、気持ちが焦るようなときは、むちゃな取引をして失敗を重ねてしまうものです。

そんな時はこちらの記事をどうぞ☟

資産管理、PF管理

コツコツ勝っても、ドカンと負ければ一発退場してしまうのが株式投資の世界!

そうならないために、ある程度分散をしてポートフォリオ(PF)を組んでいます。

もちろん!分散しすぎると大きく増えないのも事実!

私のPF管理はこちら☟

日々学び、自分の投資手法を探求しています!

最後までお読みいただきありがとうございました!

他の投資スタイルの記事も下に載せています。よろしければ一読お願いします。

私は、ファンダメンタル分析、テクニカル分析ともに、基本的にすべて証券アプリで行っています。

私の証券アプリの使い方はこちら☟

ワーママ投資家なので、育児、家事、仕事の合間に情報収集や取引をしています。

兼業投資家としての時間の使い方はこちら☟

地合いが良く上昇トレンドの時は順張りもします。順張り記事はこちら☟

※2023年 順張りは体に合わず、辞めました!

個別株だけでなく、余剰資金でインデックス投資もやっています☟

私のデイトレルールはこちら☟

※2023年 デイトレは体に合わず、辞めました!

テンバガー探しの記事はこちら☟